【株式投資全般編】

本記事では、オープンチャット「あつまれ!投資初心者の森!」において、投資初心者の方から今まであった質問をブログ形式でまとめています。

目次から、知りたい質問の位置まで飛べるようになっています。

本記事の回答は、主に大学生投資家ひろくん(@rainbowswan777)とオープンチャット運営をされているHixさん(@haxbaz)が投資初心者の質問に回答したものをベースに作成しています。

ふたりとも、ある程度投資をかじった個人投資家です。

投資のプロの模範解答というよりも、投資の先輩としてのアドバイス的な感覚でお読みください。

Q:株って一日に何回でも取引できる?

回答

可能

一日に何度でも取引はできる。

買った株をすぐに売ることもできる。

決まった株価になったときに自動で売買してもらうこともできる(指値、逆指値注文)。

Q:日経平均株価って何?TOPIXとの違いは?

回答

- 日本の有名企業の株価の平均(単純な平均ではない)

- 日本の株式市場の動向を見る指標のひとつ

- TOPIXとは、構成銘柄と平均の計算方法が違う

日経平均株価とは、日本を代表する大企業225社の株価を組み合わせて作る指標

日本経済新聞社が東証一部に上場する企業の中から業種等のバランスを考慮して企業を決めている。

定期的に構成銘柄は変更になる。

一部の企業の日経平均に与える影響力が異様に大きい

例えば日経平均株価に大きな影響を与える銘柄としてファーストリテイリング・ソフトバンクグループ・東京エレクトロン等になり、この3銘柄だけで全体の構成比率が18%弱となります。一方時価総額が高いけれど構成比率の低いみずほFGの構成比率は0.02%程度の構成比率となっています。

これは例えばファーストリテイリングの株価が1日で1%上昇しただけで日経平均株価は17円程度上昇します。一方みずほFGの株価が2倍になったとしても日経平均は4円程度しか上昇しないことになります。

ファーストリテイリング(ユニクロ)やソフトバンクの寄与度が大きいことから、問題視されることもしばしば。

TOPIXとは?

Tokyo Stock Price Indexの略

対象企業を東証一部上場企業全て(約2000社)に拡大し、時価総額基準で算出した指数。

時価総額=株価×発行株数

会社の価値は時価総額によって判断されることが多い

日本企業の時価総額、日経平均株価の構成率、TOPIXの構成率を比較

日本企業時価総額

一番右の欄が時価総額。

トヨタ自動車で約22兆円、ソフトバンクが約14兆円、ソニーが約11兆円。

日経平均株価の構成

構成率はファーストリテイリングがトップで約9.5%、次がソフトバンク、次いで東京エレクトロン。

トヨタは24番目で構成比率は約1.1%

時価総額日本3位のソニーも、日経平均株価の構成比率は約1.4%

時価総額ランキングとのずれが大きい。

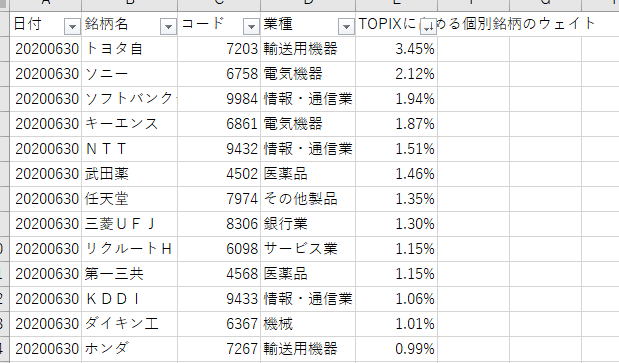

TOPIX

本ランキングは6月30日のものであるので、時価総額ランキングとは一致しませんが、規模の大きな企業が大きな構成比率を占めていることが分かる。

Q:ネット証券口座はどこを開設すればいい?

回答

SBI証券か楽天証券なら開設して損はない

詳しくは下↓↓の記事で。

-

-

国内個別株編 Q&A オープンチャット「あつまれ!投資初心者の森!」より

続きを見る

Q:米国株が人気だが、米国以外にも投資するべきか?

回答

この疑問を抱くような人には、米国以外にも投資することを強くおすすめする

理由①米国株式市場の成績が近年よかったという事実はあるが、今後も続くかどうかは誰にも分からない。

理由②米国経済に何か大きな問題があったときに、投資家として慌てないで済む。

理由③米国以外の国が、今後の世界経済の覇権を握るかもしれない。

より詳しく知りたい方はこちらの記事も合わせてお読みください↓↓

-

-

米国への集中投資は危険だと考える理由

続きを見る

注意点

米国株が暴落した場合、他の世界市場にも大きなインパクトを与える恐れあり。

近年、グローバル化の進展から、国際分散の効果が薄れてきている。

他の資産クラス(債券やコモディティーなど)への分散も検討すべき。

Q:ETFを買うタイミングって安くなった時を見計らうべき?

回答

決まった日に決まった額だけ買うとルール化した方がいい

(長期的なホールドを前提に話しています)

相場の上げ下げは(初心者はもちろん)誰にも予想できない。

下がるタイミングを待っているうちに買い時を逃し、株価上昇の恩恵を預かれない機会損失が痛い。

そもそも今まで、株価は長期でみれば右肩上がりの成長を続けてきた。

一度上昇したら、元の株価に戻るのは数か月から数年かかる可能性有り、もしかしたらもう元の水準には戻らないかもしれない。

また、安くなるタイミングを見計らうための労力がもったいないと感じます。

遠くのスーパーまで数円安い食材を買いに行くようなものです。

初心者がなんとなく、安くなるタイミングを見計らっても、特に学べることはないと考えています。

その割には、多大な時間を消費します。

株を少しでも安く買うことに頭がいっぱいになり、他のことに集中できなくなる可能性有り。

それでいて、スーパーの買い物と違うのは、結果が出るか分からないという点です。

株式市場と向き合っているのが楽しいと考えているのなら、良いかもしれません。

効率的な資産形成を目指すのであれば、長期投資は極力自動化して、他のことにエネルギーを使うべきだと考えます。

Q:保有している株が含み損状態だが、損切りするべきか?

回答

買う際に、売る基準は決めるようにした方がいい

どこまで株価が下げるかなんて誰にも分らない。

他人の意見や世の中の小さな風潮に流されていては、いつか大きく損をしてしまう。

さらに、その時に他人のせいにしたり、世間のせいにしたりして責任転嫁し、自分の問題ではないと考えてしまう初心者が多い。

株を買うタイミングで、どの水準になったら利確するor損切りするか(または鬼ホールド)は自分の中で決めておくべき。

世界の情勢によって多少の修正は必要。

Q:同じような規模の企業なのに株価が大きく違うのはどうして?

回答

- 株価の値はそのまま他社と比較していいものではない

- 比較すべきは、同一期間での騰落率と時価総額

例として日本のメガバンクを例に取り上げる。

三菱UFJ、三井住友FG、みずほFG

各社の株価は2020年8月11日現在で、424円、3004円、139円となっている。

株価では三井住友FGが一桁大きいのに対し、資産総額は各社200兆円から350兆円ほどで、三菱UFJが一番大きい。

三井住友FGがそれほど他2社よりも期待されているのかといえばそういうわけではない。

株式市場において、着目すべきは時価総額

時価総額=株価×発行済み株式数

で算出できる。

時価総額は会社の価値そのものである。

株価はどれくらいの単位(値段)で一株を売買するかのその会社内での基準でしかない。

株価が高ければいいという訳では全くない。

他社との比較で意味があるのは、①時価総額、②同一期間での騰落率

特に②の同一期間での騰落率は、同じ社会情勢の中で、どちらの企業がより期待されているかを示す指標になる。

【注意】

騰落額で評価しないように。

同一期間で、どちらの企業も株価が100円低下したとしても、元の株価400円が300円になったのと、元の株価3000円が2900円になったのとではインパクトが違う。

Q:今の暴落or円高はチャンスですか?

回答

今が底かは誰にも分からない

落ち着いてしっかりと情報を得てから判断した方がいい

急に株価や為替が変動すると、SNSや投資家界隈では売買のチャンスだという声が大きくなる。

しかし、これらの値は何の理由もなしに動くわけではない。

何か良いor悪いニュースが市場に発せられた可能性がある。

その原因が一時的なものなのか、長く影響を及ぼしそうなものなのか、情報を得てから判断するべき。

周りでお祭り騒ぎしている人間に流されないように。

彼らはネタとして取り上げたいだけかも。